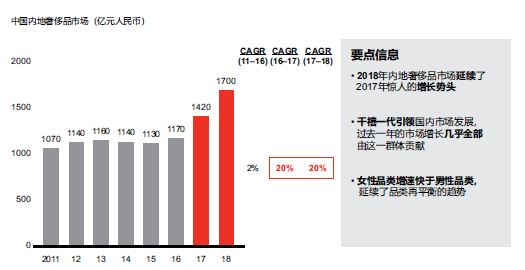

导语:3月19日,咨询公司贝恩公司发布的2018年度《中国奢侈品市场研究》显示,2018年中国奢侈品市场整体销售额延续了2017年破纪录的增长,增速连续第二年达到20%,至1700亿元。

随着进口关税下调,越来越多的中国消费者开始选择在内地市场购买奢侈品。消费回流、对千禧一代的重视、数字化发展,以及中国中产阶级的不断壮大等,都令一众品牌获益匪浅。

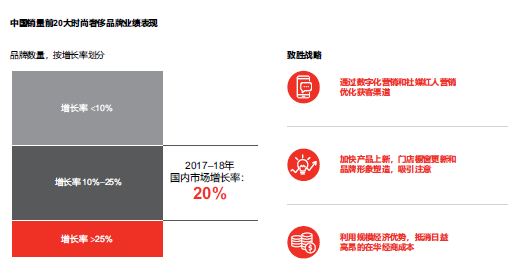

然而,尽管总体增势强劲,但品牌之间差异巨大,领先品牌增长超过25%,落后者则低于10%。下面,我们为大家总结了中国奢侈品市场4大增长引擎,这些成功品牌的致胜战略,可为未来发展提供借鉴、指明方向。

在千禧一代和女性品类的推动下,2018年中国内地奢侈品市场保持了20%的增速

在千禧一代和女性品类的推动下,2018年中国内地奢侈品市场保持了20%的增速引擎1:消费回流

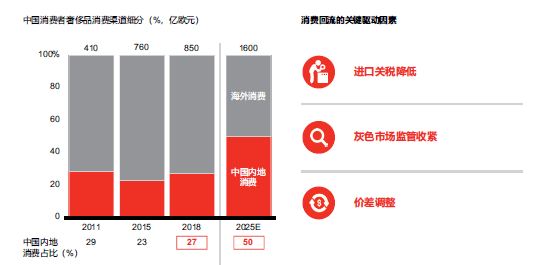

在中国政府下调进口关税、对灰色市场加强管控,各大奢侈品牌持续调整国内外市场价差等因素的共同作用下,越来越多的中国消费者选择在内地市场购买奢侈品,而不是像过去那样为了购买更便宜的产品,前往香港、首尔、东京和一些欧洲城市。2018年,中国消费者在内地的奢侈品消费比例由2015年的23%上升到27%,预计,到2025年将达到50% 。

消费回流的趋势将在未来几年延续

消费回流的趋势将在未来几年延续但这并不意味着中国消费者将减少在海外市场的消费。目前,中国消费者的奢侈品消费占到全球市场份额的33%。

2018年中国消费者的奢侈品消费总额占全球市场份额的33%

2018年中国消费者的奢侈品消费总额占全球市场份额的33%引擎2:千禧一代

23至38岁的消费者对奢侈品不仅有消费意愿,也有足够的消费能力。汇丰银行发布的《砖瓦之上:住房的意义》调查报告中指出,中国千禧一代的住房拥有率高达70%,是美国的两倍。

中国千禧一代对奢侈品有充足的消费能力

中国千禧一代对奢侈品有充足的消费能力其中,超过70%的千禧一代表示对财务前景持乐观态度,81%预计收入将有所上升,这也是千禧一代热衷购买奢侈品的一大原因。

同时,父母的资助也是他们购买时尚奢侈品的资金来源之一。此外,他们对奢侈品非常了解,对高级时装和运动服饰跨界融合这样的创新潮流趋之若鹜。他们是奢侈品牌运动品类的消费主力军,典型产品包括巴黎世家2017年发布的Triple S系列运动鞋,直到2018年仍然热度不减,以及路易威登携手Supreme联名发布的一系列配饰,后者是植根于滑板文化的时尚品牌。与前几代人不同,千禧一代更痴迷于他们眼中的“炫酷”元素,而非品牌本身或产品定价。对他们来说,重要的是创新,而不是折扣。他们热衷于社交媒体,喜欢在网上自由发表观点。

与其他年龄段表现相同的是,千禧一代中女性的奢侈品消费同样超出同龄男性。2018年,化妆品这一传统女性品类增长超过25%,而由男性消费者主导的腕表品类增长不到10%。

引擎3:数字化发展

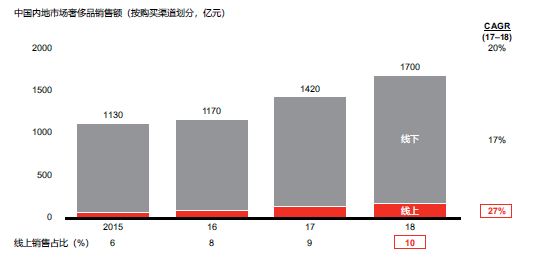

作为中国奢侈品销售的第三个增长引擎,数字化同时涵盖了电子商务和基于数字化平台的消费者互动。其中,消费者互动方面已取得很大进步,而电子商务领域则进展甚微(尽管交易量颇为庞大)。线上渠道的奢侈品销售额在2018年实现了27%的增长,占奢侈品销售总额的10%。

线上渠道的奢侈品销售额增速依然快于线下门店,但整体占比仍处于较低水平——除化妆品品类以外

线上渠道的奢侈品销售额增速依然快于线下门店,但整体占比仍处于较低水平——除化妆品品类以外但这一波增长仍然主要受化妆品品类驱动,其他品类的线上渗透率依然很低。在国内的奢侈品市场中,有四类线上渠道较为活跃,分别是:

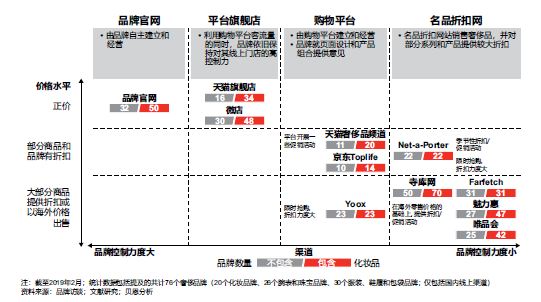

1、品牌自营渠道(如Hermes.com.cn),也就是我们所谓的品牌官网,品牌掌握最终控制权,提供正价产品。

2、平台旗舰店(如天猫旗舰店、微店等),品牌拥有一定控制权,同时也可以利用平台带来的稳定流量。

3、购物平台(如京东Toplife、天猫奢侈品频道等),品牌外包大流量渠道的建立和运营工作。

4、名品折扣网(如寺库、魅力惠),主要为打折出售的奢侈品提供销售平台。

在国内的奢侈品市场上,有四类线上渠道较为活跃

在国内的奢侈品市场上,有四类线上渠道较为活跃2018年,越来越多的品牌选择与领先的电商平台建立合作,扩大线上业务覆盖,还有一些则继续努力发展品牌官网。

2018年,大型交易活动也颇为活跃,亮点包括:

• 京东和L Catterton对寺库进行1.75亿美元投资

• 历峰集团(Richemont)收购Yoox Net-a-Porter(YNAP)

• YNAP与阿里巴巴建立战略合作关系

• Farfetch并购京东旗下Toplife

如此密集的交易活动催生了三类新兴生态系统:围绕品牌官网建立的生态系统,以及同阿里巴巴或京东合作建立的生态系统。

近期密集的交易活动在国内市场催生了三类新兴的奢侈品线上生态系统

近期密集的交易活动在国内市场催生了三类新兴的奢侈品线上生态系统毕竟,这是一个“全渠道”至上的时代。随着时间的推移,奢侈品牌越来越了解如何整合线上线下销售、如何利用数字互动提升门店进客率,以及如何改善店内体验。成功的品牌会不断总结和汲取全渠道方面的经验和教训。目前,他们正在为实体店的布局调整进行周密规划,并日益关注大型门店管理和可比门店增长。

其中,爱马仕(Hermès)在北京举办的“Silk Mix”活动就是品牌“全渠道”举措的一个生动案例。快闪店和微信小程序的创新组合既提升了品牌公众号流量,也吸引了数以千计的消费者参与现场活动。

引擎4:迅速壮大的中产阶级

贝恩公司在世界经济论坛上发布的研究指出,到2027年,中国中产阶级的规模将进一步扩大,约占家庭总数的65%。所有迹象均表明,中国城市人口的人均收入正在不断上升。中产阶级群体的迅速壮大,将源源不断地为奢侈品行业带来首次购买奢侈品的买家。

各品牌业绩差异解析

尽管中国奢侈品市场的整体销售势不可挡,但并非所有品牌高层都能露出胜利者的笑容。随着收入的不断增长,中国消费者在奢侈品上的开销持续走高,但他们的口味也日益挑剔。部分品牌比其他品牌更善于迎合消费者需求,也因此,形成了品牌间良莠不齐的业绩表现,这与2017年的观察结果颇为相似。

事实上,有些品牌已经连续两年取得卓越进步,另一些则恰恰相反,业绩连年下滑。这样两极分化的对比有多强烈呢?我们可以看到,2018年收入跻身前20的时尚奢侈品牌中,增长超过25%与低于10%的品牌之比约为1:2。

各类奢侈品牌2018业绩表现层次不齐,市场领先者致胜有道

各类奢侈品牌2018业绩表现层次不齐,市场领先者致胜有道我们围绕品牌业绩成果进行了更深入的调查,试图找出造成如此巨大差异的原因。经过研究,我们发现:首先,成功的品牌往往通过数字化营销和社交媒体红人营销深化消费者渗透,较为常见的是利用更年轻化、休闲化的产品系列吸引千禧一代。

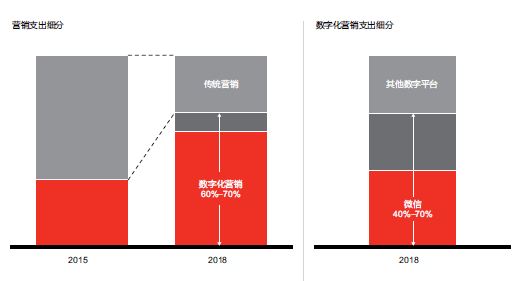

2015年至今,中国前40大奢侈品牌的数字化营销预算几乎翻了一番,其中有40–70 %用于微信。

各大品牌对线上渠道和社媒平台加大投资规模,充分利用微信平台

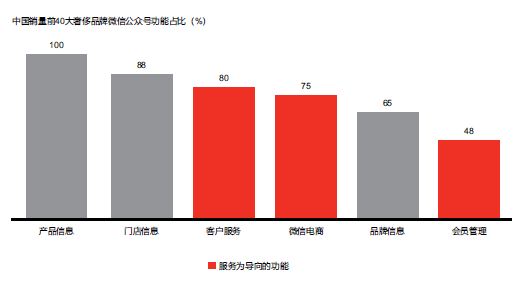

各大品牌对线上渠道和社媒平台加大投资规模,充分利用微信平台这些领先品牌通过微信识别并锁定目标客户,进行线上线下销售。

各大品牌利用微信识别并锁定目标客户,线上线下同时实现销量提升

各大品牌利用微信识别并锁定目标客户,线上线下同时实现销量提升例如,雅诗兰黛(Estée Lauder)的客户可以通过微信预约面部护理,蔻驰(Coach)的客户则可以通过社交媒体平台领取优惠券并管理会员卡。

我们在成功品牌身上发现的第二大致胜要素是加快产品上新和门店橱窗更新速度,积极迎合千禧一代对新潮事物的追求。最后还有一个区别要素:规模越大,知名度越高的品牌正在从规模化经济中获得优势。随着各项费用的上涨,包括租金、组织营销活动、与KOL合作,导致品牌在中国市场经营的成本也不断攀升,大型品牌的规模优势逐步凸显。

未来展望

未来,这些“增长引擎”也有可能失去动力,受一系列不确定因素影响,例如中国经济增长可能会在可控范围内逐步放缓,房价可能会逐渐趋于稳定,从而导致中国家庭的“正财富效应”可能会有所减弱。

但无论如何,2019年对各大奢侈品牌来说依然充满希望。奢侈品行业仍将保持健康运行,当然,增速继续维持在20%难度较大,预计将会稍微放缓。

2017和2018年那些强大的“正能量”将继续引领中国奢侈品市场的发展:据预测,中国政府有可能进一步下调进口关税,鼓励国内消费并降低增值税率;海关部门可能将进一步加强对旅客和包裹的监察,对专门从事海外带货转卖国内消费者的“代购大军”,采取更为严格的审查机制;而各大奢侈品牌将继续调整国内外市场价差。中国的千禧一代不会失去对奢侈品的购买兴趣或消费意愿。瑞银(UBS)近期的一项调查表明,71%的千禧一代表示对财务前景持乐观度,81%预计收入将有所上升。与此同时,中国中产阶级将继续发展壮大。

也许驱动中国奢侈品市场增长的引擎会存在一定变数,但目前看来,这四大引擎还未出现失速现象。

众星演绎“猪猪女孩”如何变精致

众星演绎“猪猪女孩”如何变精致 撩星记 | 宋茜:没有老佛爷的秀很遗憾

撩星记 | 宋茜:没有老佛爷的秀很遗憾 时装微电影:张嘉倪的少女感哪儿来的?

时装微电影:张嘉倪的少女感哪儿来的? 撩星记 | 杨采钰:戒不掉辣的美食

撩星记 | 杨采钰:戒不掉辣的美食 还在抗拒美容的男人都秃了

还在抗拒美容的男人都秃了 Hugo Boss、Longchamp遭打砸

Hugo Boss、Longchamp遭打砸 美国SUPREME终于坐不住要维权

美国SUPREME终于坐不住要维权 Angelababy登上美国vogue封面

Angelababy登上美国vogue封面 红底鞋有望在中国获商标认可

红底鞋有望在中国获商标认可 Baby登美国VOGUE封面

Baby登美国VOGUE封面 俞飞鸿短发攻气十足

俞飞鸿短发攻气十足 吴磊旅拍青春迷人

吴磊旅拍青春迷人 时装品牌“傍”上小鲜肉

时装品牌“傍”上小鲜肉 男人帮 | 春天的渔夫帽是有生命的

男人帮 | 春天的渔夫帽是有生命的 幸福感护肤 | 告别春困起床气的6个秘密

幸福感护肤 | 告别春困起床气的6个秘密 这些世界野奢酒店每一个都想去

这些世界野奢酒店每一个都想去 新四小花旦合体演绎酷女孩

新四小花旦合体演绎酷女孩 张震质感格调大片重返少年时

张震质感格调大片重返少年时 杨幂黑丝杀性感秀美腿

杨幂黑丝杀性感秀美腿 陈冲展双面魅力优雅魅惑

陈冲展双面魅力优雅魅惑 圣罗兰星钻MONOGRAM限量明彩笔

圣罗兰星钻MONOGRAM限量明彩笔 伊蒂之屋玩转色彩多色眼影盘

伊蒂之屋玩转色彩多色眼影盘 玛馨妮花语蜜润清漾丰盈洗护套

玛馨妮花语蜜润清漾丰盈洗护套 Burberry 2019春夏

Burberry 2019春夏 Fendi 2019春夏

Fendi 2019春夏 Etro 2019春夏

Etro 2019春夏 Christian Dior 2019春夏

Christian Dior 2019春夏 2018新浪美容口碑大

2018新浪美容口碑大 诗佳秀善蕙润防晒亮

诗佳秀善蕙润防晒亮 克丽缇娜月见草御颜

克丽缇娜月见草御颜