要想实现更高的利润率和盈利空间,必须全面争夺设计、生产制造、销售为一体的综合经营权,而非仅仅屈居于“其中一角” -- 这已经成为包括奢侈品集团、制造商、零售商等在内等眼镜巨头们的共识。

这既是过去一段时间眼镜市场竞争局势愈发白热化的本质原因,也解释了为什么那些拥有强大分销网络的眼镜零售商,继以往在分销协议中强调独家性后,更进一步通过与国际知名品牌推出独家限定合作系列,不断增强自身货品稀缺性和排他性,借此也试图从品牌方汲取相应的文化创意资产和客群资源。

眼镜零售商与品牌合作的独家限定系列,多数情况下仅限于在零售商自有门店或官方网络平台出售,甚至连所合作品牌也并不享有销售权。

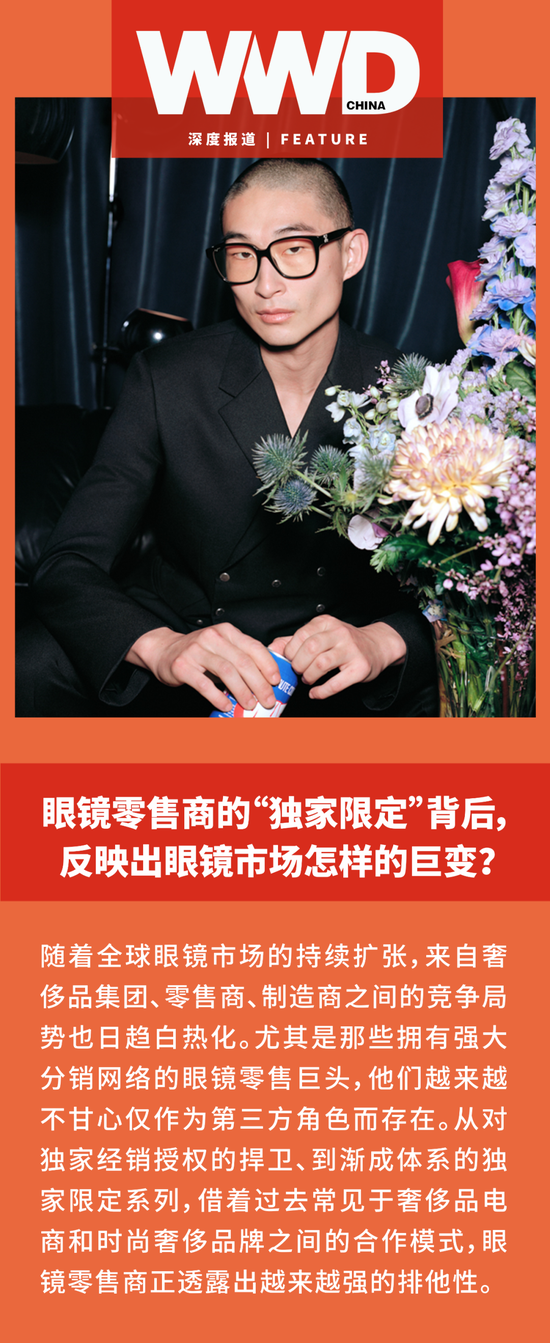

早前,眼镜零售商 Coteria 就与诸多旗下代理品牌推出过独家限定眼镜系列,其中既包括 Thierry Lasry x Zhang Zi Lin x Coterie 的合作款太阳镜,也包括与亚洲人气偶像郑秀妍(Jessica Jung)个人品牌 Blanc & Eclare 携手发布联名限量太阳镜。

Coteria 与郑秀妍个人品牌 Blanc & Eclare 发布联名限量太阳镜

Coteria 与郑秀妍个人品牌 Blanc & Eclare 发布联名限量太阳镜去年 4 月,开云眼镜在入驻潮流电商平台得物 APP 时,也曾推出 Ke-Style 限定礼盒以及得物 APP 独家限定款式。有业界人士分析,年轻化是当下国际品牌的核心策略,以年轻人喜爱的新品为切入点,与年轻人渗透更高的线上阵地达成首发合作,国际品牌探索出打动中国年轻人的有效路径。

同样在去年,溥仪眼镜为纪念创立 20 周年,呈现了 14 个品牌为溥仪眼镜创作的 20 周年限量款,包括 Chrome Hearts、Gucci,以及日本眼镜设计师品牌 EQUE。 M、Ken Okuyama、丹麦眼镜设计师品牌 Lindberg、德国眼镜品牌 Maybach 等。其中与 Chrome Hearts 推出的 20 周年专属纪念款,一经上市很快就一售而空。

Gucci 等 14 个品牌为溥仪眼镜 20 周年创作独家限量款眼镜

Gucci 等 14 个品牌为溥仪眼镜 20 周年创作独家限量款眼镜前不久,溥仪眼镜推出了与 Off-White 联乘眼镜系列,这也是 Virgil Abloh 生前指定的合作。此外还包括与 Giorgio Armani 携手推出的光学眼镜、与 Gucci 共同推出的溥仪 Exclusive 太阳眼镜、联手丹麦高端眼镜品牌 Lindberg 再次推出的联名光学眼镜,以及与 Chrome Hearts 延续之前成功合作的新品光学眼镜款式 “Bubba II -A”。

据溥仪眼镜创办人兼行政总裁邱子杰先生(Jeffery Yau)介绍,除了溥仪眼镜,越来越多品牌也开始与集团旗下不同零售平台取得联乘合作,“通过与不同品牌的合作,既创造了市场或产品的稀有性,会为市场带来话题性和热度,也让我们的之间的关系更加紧密。”

溥仪眼镜旗下 Glasstique 与吴建豪个人品牌合作推出的 Xvessel x Glasstique 联乘系列

溥仪眼镜旗下 Glasstique 与吴建豪个人品牌合作推出的 Xvessel x Glasstique 联乘系列不难看出,以独家限定系列为例,在零售商与品牌之间的合作中,是一种共同获益的双赢之举,也正因为此,才在过去很长一段时间成为高端眼镜行业愈发成气候的经营模式。

作为眼镜产业链至关重要的销售终端,传统眼镜零售商不断探索自身角色的多元性和长期增长空间,看似理所应当。但也如前文所说,随着眼镜市场的持续爆发,自然吸引着各个终端的利益相关者不断呈现出全面掌握设计、生产制造、销售为一体的扩张野心。因此,弥漫于眼镜市场的竞争局势,也不失为推动传统制造商、零售商等眼镜巨头不断发掘新路径、以此增强自身核心竞争力。

其中,过去几年时间里传统眼镜制造商和零售商所面临的侵蚀,尤以 LVMH、开云集团两大奢侈品集团最为典型 —— 或通过收购、或是自有平台开发,正试图一步步将集团旗下品牌眼镜产品的制造及分销授权从传统眼镜集团处收归己有、不断壮大自身的高端眼镜品牌组合和经营自主权。

去年 12 月,LVMH 宣布与意大利眼镜制造商 Marcolin 达成协议,收购双方于 2017 年共同创立并持有的眼镜制造合资企业 Thélios 49% 的股份。交易完成后,LVMH 实现了对 Thélios 100% 的控股。

LVMH 实现了对 Thélios 100% 控股

LVMH 实现了对 Thélios 100% 控股截至目前 Thélios 已陆续接手了 LVMH 旗下 Celine、Loewe、Stella McCartney、Kenzo、Berluti、Givenchy、Fendi、Dior 等众多品牌眼镜系列产品的生产和分销。值得注意的是,最新一个加入 Thélios、同属 LVMH 旗下奢侈品牌的是 Givenchy,在此之前 Givenchy 的眼镜系列是由眼镜巨头 Safilo Group 负责生产和分销,在加入 Thélios 前 Dior 也刚刚结束了与 Safilo Group 长达 23 年的生产分销合作。在与 Thélios 建立独家合作伙伴关系前,Fendi 的合作对象也分别为 Safilo Group 和 Marchon。单独看 LVMH 的一系列操作,奢侈品集团对传统眼镜巨头的“侵蚀效应”就已经显而易见。

成立于 2014 年的开云眼镜,目前也已经将旗下一系列奢侈品牌的眼镜授权收归己有。早在 2017 年 3 月,开云集团还同历峰集团为开发、制造及在全球分销 Cartier 等其他一些历峰旗下品牌的眼镜产品达成合作协议。

截至目前,开云眼镜共拥有 Gucci、Cartier、Saint Laurent、Bottega Veneta、Balenciaga、Chloé、Alexander McQueen、Montblanc、Brioni、Dunhill、Boucheron、Pomellato、Alaïa、McQ 15 个开云和历峰旗下奢侈品牌,以及德国运动品牌 Puma 的眼镜授权。

开云眼镜共拥有 15 个开云和历峰集团旗下奢侈品牌眼镜产品授权

开云眼镜共拥有 15 个开云和历峰集团旗下奢侈品牌眼镜产品授权除了两大奢侈品集团,也不乏来自以 Akoni Group 为例的新兴眼镜企业的侵蚀。成立于 2019 年底的 Akoni group 已经手握 Balmain、Valentino 两张“王牌”。

而 Valentino 在与 Akoni group 签订合作协议前 5 年的合作对象一直是眼镜制造及销售跨国集团陆逊梯卡,而与 Valentino 同属卡塔尔王室投资公司 Mayhoola 旗下的法国奢侈品牌 Balmain,则是至今未满三周岁的 Akoni group 的第一家奢侈品牌客户。

Valentino 与 Akoni Group 签订为期 10 年的特许协议,2022 年 7 月正生效

Valentino 与 Akoni Group 签订为期 10 年的特许协议,2022 年 7 月正生效但依旧值得注意的是,在高端眼镜领域的竞争局势中,事实上并不存在“奢侈品集团或新锐企业VS 传统零售商或制造商“这样绝对的强弱对立关系。就如 Max Mara 在 2020 年 6 月宣布提前结束与 Safilo Group 生产授权协议终止日期后,选择的则是意大利眼镜制造零售集团 Marcolin 开启了长达 5 年的设计、生产、全球经销授权协议。

不论是奢侈品集团还是传统制造商零售商,或新兴企业,面对当下充满不确定性的全球局势,及其对供应链、市场环境、消费习惯等等方方面面影响,如何各取所长、在差异化经营中不断寻找新增长点,才能共同为眼镜市场、为自身带来更长期的新增长空间。

尽管此前曾面临着客户的流失、和连续两年的亏损,但随着 Safilo Group 在 2021 年、以及 2022 上半年业绩的显著提升,证明传统眼镜巨头的业务转型和定向发力等自救举措也正在生效。截至 6 月 30 日的六个月,Safilo Group 收入总计 5.709 亿欧元,与 2021 年上半年的 5.107 亿欧元相比增长 11.8%。在前不久与分析师举行的电话会议上,首席执行官 Angelo Trocchia 表示 2022 年仍有望实现 10 亿欧元销售额,高于 2024 年商业计划中所设定的目标。

在此前公布的 2020-2024 年商业计划中,Safilo Group 曾指出一系列目标 -- 平衡授权品牌和自有品牌业务占比,达到各自占 50% ;将太阳镜业务的销售目标调整为 55%,剩下的 45% 交给光学眼镜业务,同时集团将尽快开展高效的数字化转型。过去一段时间,Safilo 除了迎来包括 Missoni、Levi‘s、Isabel Marant、Ports、Under Armour、以及 Chiara Ferragni 个人品牌等在内的合作伙伴外,受到过去两年消费者对户外运动热情激增的带动,Safilo Group 旗下 Smith 品牌护目镜和头盔业务猛增,被集团首席执行官 Angelo Trocchia 称为“是我们投资组合中最大的品牌”。

Safilo Group 旗下 Smith 品牌护目镜和头盔业务猛增

Safilo Group 旗下 Smith 品牌护目镜和头盔业务猛增对于在 2017 年完成集团合并的 EssilorLuxottica 来说,则选择兼顾自身生产制造及专业光学优势之余,同时通过与科技企业的合作,增进自身智能眼镜方向的先入优势。

8 月 5 日大中华区首家搭载依视路视光中心的亮视点(LensCrafters)门店在北京金源新燕莎 Mall 焕新开业,据悉这是亮视点和依视路的母公司 —— EssilorLuxottica 集团在该地区的最新重要布局。依视路陆逊梯卡大中华区专业服务业务总裁林国樑表示:“我们和亮视点的合作是整合双方在镜片、镜架、光学仪器领域专业优势的完美例证,也体现了我们致力于强化推广专业视力健康服务,打造中国特色视光中心的愿景。在眼视光服务社区化的趋势下,视光中心的建设与推广有望推动眼科分级诊疗,通过高效覆盖的网络和专业眼健康服务惠及更多人群,助力《‘十四五’全国眼健康规划》落地。”

而在 2021 年 9 月,EssilorLuxottica 还通过 Ray-Ban 与 Facebook 合作,发布了智能眼镜 Ray-Ban Stories,这款眼镜甚至被认为是未来 Facebook 将推出的真正 AR 眼镜的试验品。EssilorLuxottica 首席可穿戴设备官 Rocco Basilico 也曾暗示,通过与 Facebook 的合作,智能可穿戴技术也许有一天将被扩展应用到集团旗下其他 20 个合作品牌。

EssilorLuxottica 通过 Ray-Ban 与 Facebook 的合作发布了智能眼镜 Ray-Ban Stories

EssilorLuxottica 通过 Ray-Ban 与 Facebook 的合作发布了智能眼镜 Ray-Ban Stories在提及品牌与零售商之间除了合作外的更多可能性时,邱子杰先生认为,除了与不同品牌合作,产品研发团队结合多年来积累到的顾客以及他们的需求,创建自有眼镜品牌,也是零售商赢得增量市场的有效方式。除产品层面,邱子杰先生还强调坚持“以客为本”的承诺、注重顾客体验的重要性。他说道:“每个给予顾客服务的前线团队和验光师都是由这个学院培训出来、并不断升级,务求达到和维持我们高等级的服务和专业水平。”为此,这个春夏,溥仪眼镜特别推出了 Blissful Bloom 主題项目和专门为前线团队和验光师提供培训的“溥仪精英学院”。

此外,作为拥有着强大分销网络的眼镜零售商,在销售终端与广大消费群体的连接,使其能在长期的经营中吸纳到更多来自市场的声音,由此,也为其增加了一层“品牌顾问”的身份。

就如邱子杰先生所说:“我们的顾客是多元化的,包括企业家、明星、专业人士、时尚爱好者、眼镜收集者等等,他们都是对眼镜有高要求的顾客。他们的意见,很大程度上可以代表市场的意见,所以很多品牌都乐于与我们沟通及合作。甚至在设计产品时,品牌也会询问我们顾客的喜好,比如推出 asian fit 去迎合亚洲人的脸型。”

这也为眼镜零售商的功能、服务扩展计划增添了一种可能性。

溥仪眼镜与 Off-White 联乘眼镜系列

溥仪眼镜与 Off-White 联乘眼镜系列市场增长、巨头鼎立、破旧立新。可以肯定的是,承载着功能性、美学表现力、甚至收藏价值的眼镜品类,势必会在接下来很长一段时间继续保持稳定的增长势头。

但设计创新与市场扩张,始终要建立在工艺精密性、光学技术专业性、美学完善性、和集团经营体系等等完善连贯的产业基础上才能更有底气地大展拳脚。因此,与其将传统眼镜巨头、奢侈品集团和年轻入局者之间多足鼎立的产业格局视为日趋白热化的竞争,在当下这个特殊的阶段,任何一方的成功和经验,对于整体眼镜市场来说,或许也意味着共同前进的动力。WWD

撰文 yalta编辑 Gibberish图片来源 官方提供及网络

专家建议洗头后自然风干

专家建议洗头后自然风干 原来一根头发可以分叉这么多

原来一根头发可以分叉这么多 香蕉夹

香蕉夹 日本服装设计师三宅一生去世

日本服装设计师三宅一生去世 迪奥确定7月进行新一轮提价

迪奥确定7月进行新一轮提价

李易峰阳光下赴春邀

李易峰阳光下赴春邀 黄轩全新风格探寻时

黄轩全新风格探寻时 彭于晏复古色调舒适

彭于晏复古色调舒适

李易峰温暖阳光下共赴春的邀约

李易峰温暖阳光下共赴春的邀约 吴磊如三月初春的阳光般和煦温暖

吴磊如三月初春的阳光般和煦温暖 易烊千玺随心所欲切换不同魅力

易烊千玺随心所欲切换不同魅力 彭于晏寸头型男+复古色调舒适又时尚

彭于晏寸头型男+复古色调舒适又时尚

圣罗兰星钻MONOGRAM限量明彩笔

圣罗兰星钻MONOGRAM限量明彩笔 伊蒂之屋玩转色彩多色眼影盘

伊蒂之屋玩转色彩多色眼影盘 玛馨妮花语蜜润清漾丰盈洗护套

玛馨妮花语蜜润清漾丰盈洗护套

fresh红茶酵母酵萃精

fresh红茶酵母酵萃精 美妆实验室|YSL皮气

美妆实验室|YSL皮气 9款大牌网红气垫选购

9款大牌网红气垫选购